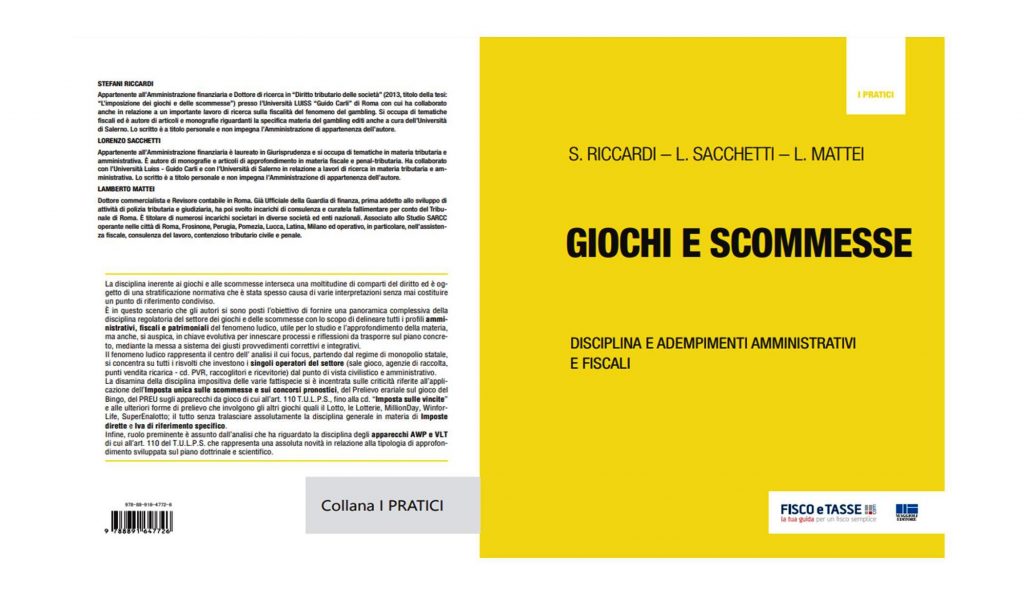

ROMA 6 APR 2022 – Il dottore Lamberto Mattei è coautore unitamente ai dott.ri Stefano Riccardi e Lorenzo Sacchetti di una opera letteraria particolarmente importante e di cui c’era sicuramente grande necessità. “Giochi e scommesse – Disciplina e adempimenti amministrativi e fiscali” – Un lavoro intenso ha preceduto la pubblicazione prestigiosa curato dalla casa editrice Maggioli.

E’ inserito nel contest delle guide fisco e tasse ed in 600 pagine viene fornito un quadro esaustivo su una tematica sulla quale occorreva far luce. “Si tratta in sostanza – spiega il dottore commercialista Lamberto Mattei – di una raccolta aggiornata con verifiche e riscontri su questo settore che risulta essere estremamente delicato. Il nostro lavoro – prosegue – è centrato sulla necessità di mettere nero su bianco tutti gli aspetti che analizzano il settore dei giochi e delle scommesse, correlando gli stessi alla attuale disciplina ed ai conseguenti adempimenti fiscali ed amministrativi che sono da compiere” .

La premessa del libro, scritta congiuntamente dai tre autori, rende chiaro peraltro quanto il lavoro costituisca di fatto un servizio sociale e professionale:

È noto, come la crescita del “fatturato” derivante dalla raccolta dei giochi e delle scommesse pubbliche – al netto delle criticità derivanti dalla diffusione della pandemia da Covid-19 – sia andato, via via, amplificandosi nel corso degli ultimi anni e come, di pari passo, sia analogamente cresciuto anche l’interesse erariale nei riguardi di tale fenomeno.

In tale contesto, si è pure appalesa la crescita, purtroppo parallela e complementare, di molteplici e variegati fenomeni illeciti destinati ad assumere, nonostante il ragguardevole impegno dimostrato dagli Enti competenti, sempre maggior rilevanza anche a causa dell’irrefrenabile sviluppo conosciuto negli ultimi tempi dai sistemi informatici e telematici capaci di garantirne un’ampia ed incontrollabile diffusione territoriale di qualsiasi “conoscenza”.

Ma il problema non è soltanto di carattere “evolutivo”; il problema insiste soprattutto a livello normativo ed è dato dallo scarso interesse dimostrato alla materia del gioco in generale, circostanza questa che ha determinato la stratificazione, negli anni, di una disciplina di settore farraginosa, non adeguata e, per diversi aspetti, superficiale in relazione ad un fenomeno, quello ludico, che ha importantissime implicazioni, non solo storiche e socio-culturali, ma anche economiche e finanziarie di assoluto rilievo.

Nella sua comune accezione il gioco è inteso come una competizione con finalità ricreativa che si conclude con la vittoria di singoli o di gruppi secondo determinate regole. Il tema, sul piano giuridico generale, è stato oggetto di ampio dibattito dottrinale (sia in materia civile che amministrativa) cui sono stati compiuti vari tentativi per trovare una nozione comune che consentisse, tra l’altro, di stabilire una linea di demarcazione tra le due figure di gioco di scommessa; linea di demarcazione che, come rilevato dai più importanti studiosi di diritto civile applicato alla materia in esame, non esiste in ragione del fatto che deve convenirsi sull’unitarietà della figura di modo che sia opportuno parlare di contratto di gioco e scommessa.

Sotto il profilo giuridico, convergono sulla materia tutte le discipline. Si interessa del gioco anzitutto il Legislatore del codice penale (artt. 718-723 c.p.), prevedendo sanzioni penali per l’esercizio di giochi d’azzardo in luoghi pubblici o aperti al pubblico e per l’esercizio abusivo di giochi non d’azzardo. Più rilevante ai fini che ci occupano in questo lavoro è la disciplina amministrativa e regolamentare prodotta in maniera disarticolata e senza alcuna logica sistematica e rinvenibile in una moltitudine di provvedimenti di vario rango sparsi qua e là nell’ambito del nostro ordinamento normativo.

Sul piano privatistico, il tema del gioco è trattato dal codice civile (artt. 1933-1935 c.c.), laddove il Legislatore prevede, in via generale, che le obbligazioni che originano da attività di gioco o scommessa prive di autorizzazione non siano tutelate da azione legale, e che neppure si debba restituire quanto ricevuto a titolo di pagamento. In base al codice civile, alla riconducibilità tra le obbligazioni naturali dei rapporti giuridici di gioco fanno eccezione le obbligazioni attinenti alle competizioni sportive ed alle lotterie legalmente autorizzate. Di qui, dunque, la distinzione tra giochi che l’ordinamento vieta ed il cui divieto e assistito da una sanzione penale, giochi non vietati ma i cui rapporti obbligatori sono, tuttavia, sprovvisti di piena tutela sotto il profilo civilistico e giochi autorizzati, che originano rapporti obbligatori perfetti e che trovano la loro disciplina nella legislazione speciale di settore.

L’esistenza dei menzionati divieti e la conseguente necessita di apposite autorizzazioni per l’esercizio del gioco hanno fatto sì che lo svolgimento della relativa attività sia da sempre stato caratterizzato da un regime di monopolio legale o di diritto, strumentale a consentire il mantenimento di un attento controllo sull’intero settore.

Sotto il profilo tributario, il presente lavoro ha innanzitutto permesso di rilevare come inizialmente il modello di tassazione dei giochi sia stato basato sull’archetipo del monopolio fiscale, in cui lo Stato operando in tale regime ha applicato prezzi ben superiori rispetto a quelli che si formerebbero in regime di concorrenza perfetta.

A tale imposizione sotto forma di monopolio fiscale, che affonda le proprie radici nella tradizione storica del nostro ordinamento tributario e che ha da sempre connotato il gioco del lotto, si sono affiancate, in tempi più recenti, forme di imposizione strutturate in modo diverso, che discostandosi in modo più o meno marcato dai caratteri tipici del monopolio fiscale, tendono ad attribuire rilievo allo svolgimento dell’attività di gioco in se considerata e al coordinamento dei fattori della produzione. In buona sostanza si sta verificando il denunciato superamento del monopolio fiscale a vantaggio di meccanismi di tassazione più confacenti al mondo dei giochi.

Ciò e avvenuto, tuttavia, sulla base di una normazione che, nel tempo, si e stratificata in modo eterogeneo ed asistematico, al di fuori di un disegno unitario e in assenza di principi generali della materia o, comunque, di norme strumentali volte a regolare la fase di attuazione del prelievo fiscale secondo meccanismi comuni ed omogenei. In questo contesto si inseriscono, poi, le evoluzioni connesse alla rivoluzione digitale degli ultimi decenni, che hanno visto la nascita e la crescente diffusione dei giochi online, in cui l’elevato tasso di competitività del mercato ha, di fatto, indotto il Legislatore tributario ad attuare forme di prelievo fiscale relativamente modeste, specie se poste a confronto con quelle operate sui giochi c.d. tradizionali.

I tentativi, invero alquanto deludenti, posti in essere dal Legislatore tributario di operare la corretta imposizione in relazione ad attività imprenditoriali di raccolta delle giocate di vario tipo, quali vicende espressive di forza economica, peraltro, evidenziano come la riserva monopolistica allo svolgimento dell’attività appaia anche strumentale al perseguimento di finalità di finanziamento delle spese pubbliche, sotto forma di devoluzione all’Erario di parte dei corrispettivi delle operazioni commerciali.

Muovendo dalla disamina del complesso quadro giuridico dianzi illustrato, si è cercato di esaminare in maniera attenta il modello d’imposizione fiscale della raccolta delle giocate allo scopo di evidenziarne i tratti fondamentali e i profili di criticità in rapporto, in particolar modo, ai principi fondamentali della materia tributaria e, in particolare, ai principi costituzionalmente sanciti di riserva di legge e capacita contributiva.

Tralasciando ogni considerazione intorno all’esatta qualificazione giuridica delle molteplici fattispecie illecite perpetrabili nel comparto in esame, quello che ci interessa nel presente lavoro è di sviluppare un utile approfondimento intorno a tutta la disciplina che regola la tassazione di tali proventi conseguiti attraverso la gestione della raccolta di scommesse mettendo anche in evidenza taluni limiti che la normativa di settore evidenzia. Emergono, infatti, dei profili di criticità, di carattere normativo e regolamentare, che, ove non esattamente considerati, sono in grado, come vedremo, di inficiare l’attività svolta dalla competente Amministrazione dei Monopoli a tutela del settore e a beneficio del corretto esercizio del gioco pubblico da parte di tutti i soggetti operanti nella filiera.

IL TEAM DEGLI AUTORI:

Lamberto Mattei

Dottore commercialista e Revisore contabile in Roma. Già Ufficiale della Guardia di finanza, prima addetto allo sviluppo di attività di polizia tributaria e giudiziaria, ha poi svolto incarichi di consulenza e curatela fallimentare per conto del Tribunale di Roma. È titolare di numerosi incarichi societari in diverse società ed enti nazionali. associato allo Studio SARCC operante nelle città di Roma, Frosinone, Perugia, Pomezia, Lucca, Latina, Milano ed operativo, in particolare, nell’assistenza fiscale, consulenza del lavoro, contenzioso tributario civile e penale.

Dottore commercialista e Revisore contabile in Roma. Già Ufficiale della Guardia di finanza, prima addetto allo sviluppo di attività di polizia tributaria e giudiziaria, ha poi svolto incarichi di consulenza e curatela fallimentare per conto del Tribunale di Roma. È titolare di numerosi incarichi societari in diverse società ed enti nazionali. associato allo Studio SARCC operante nelle città di Roma, Frosinone, Perugia, Pomezia, Lucca, Latina, Milano ed operativo, in particolare, nell’assistenza fiscale, consulenza del lavoro, contenzioso tributario civile e penale.

Stefano Riccardi

Appartenente all’Amministrazione finanziaria e Dottore di ricerca in “Diritto tributario delle società” (2013, titolo della tesi: “L’imposizione dei giochi e delle scommesse”) presso l’Università LUISS “Guido Carli” di Roma con cui ha collaborato anche in relazione a un importante lavoro di ricerca sulla fiscalità del fenomeno del gambling. Si occupa di tematiche fiscali ed è autore di articoli e monografie riguardanti la specifica materia del gambling editi anche a cura dell’Università di Salerno.

Appartenente all’Amministrazione finanziaria e Dottore di ricerca in “Diritto tributario delle società” (2013, titolo della tesi: “L’imposizione dei giochi e delle scommesse”) presso l’Università LUISS “Guido Carli” di Roma con cui ha collaborato anche in relazione a un importante lavoro di ricerca sulla fiscalità del fenomeno del gambling. Si occupa di tematiche fiscali ed è autore di articoli e monografie riguardanti la specifica materia del gambling editi anche a cura dell’Università di Salerno.

Lorenzo Sacchetti

Appartenente all’Amministrazione finanziaria è laureato in Giurisprudenza e si occupa di tematiche in materia tributaria e amministrativa. È autore di monografie e articoli di approfondimento in materia fiscale e penal-tributaria. Ha collaborato con l’Università Luiss – Guido Carli e con l’Università di Salerno in relazione a lavori di ricerca in materia tributaria e amministrativa.

Appartenente all’Amministrazione finanziaria è laureato in Giurisprudenza e si occupa di tematiche in materia tributaria e amministrativa. È autore di monografie e articoli di approfondimento in materia fiscale e penal-tributaria. Ha collaborato con l’Università Luiss – Guido Carli e con l’Università di Salerno in relazione a lavori di ricerca in materia tributaria e amministrativa.

RASSEGNA STAMPA:

ROMA – Si sono svolte le elezioni per il rinnovo degli organi centrali dell’ANFI. Il dott. Lamberto Mattei è stato eletto come sindaco effettivo nel collegio dei sindaci dell’Associazione Nazionale Finanzieri d’Italia. Alla carica di presidente è stato eletto il Gen. C.A. Pietro Ciani. Il Dott. Mattei ringrazia quanti hanno espresso la loro fiducia assicurando un impegno forte e concreto nel contesto associativo, nel contempo ha formulato i migliori auguri di buon lavoro a tutti gli eletti componenti delle varie discipline degli organi centrali.

ROMA – Si sono svolte le elezioni per il rinnovo degli organi centrali dell’ANFI. Il dott. Lamberto Mattei è stato eletto come sindaco effettivo nel collegio dei sindaci dell’Associazione Nazionale Finanzieri d’Italia. Alla carica di presidente è stato eletto il Gen. C.A. Pietro Ciani. Il Dott. Mattei ringrazia quanti hanno espresso la loro fiducia assicurando un impegno forte e concreto nel contesto associativo, nel contempo ha formulato i migliori auguri di buon lavoro a tutti gli eletti componenti delle varie discipline degli organi centrali.

ROMA 21 feb 2022 – Con il Dpcm 28 gennaio 2022 pubblicat IL 17 febbraio 2022 , è scattata l’ora “x” per le associazioni e società sportive dilettantistiche iscritte al 23 febbraio 2020 nel registro del Coni, affiliate a federazioni sportive nazionali o a enti di promozione sportiva, che intendono presentare le domande di contributo a fondo perduto, al fine di sopperire alle spese sostenute dal 1° marzo 2020 alla fine dello stato di emergenza per la gestione e la manutenzione degli impianti natatori, il cui utilizzo è stato impedito o limitato dalle norme anti Covid. Per finanziare tale misura, il legislatore, con l’articolo 10-bis del Dl n. 73/2021 ha destinato, come limite massimo di spesa, 30 milioni di euro.

ROMA 21 feb 2022 – Con il Dpcm 28 gennaio 2022 pubblicat IL 17 febbraio 2022 , è scattata l’ora “x” per le associazioni e società sportive dilettantistiche iscritte al 23 febbraio 2020 nel registro del Coni, affiliate a federazioni sportive nazionali o a enti di promozione sportiva, che intendono presentare le domande di contributo a fondo perduto, al fine di sopperire alle spese sostenute dal 1° marzo 2020 alla fine dello stato di emergenza per la gestione e la manutenzione degli impianti natatori, il cui utilizzo è stato impedito o limitato dalle norme anti Covid. Per finanziare tale misura, il legislatore, con l’articolo 10-bis del Dl n. 73/2021 ha destinato, come limite massimo di spesa, 30 milioni di euro.

ROMA 14 FEB 2022 – I rincari delle bollette di luce (+55%) e gas (oltre il 40%) dal 1° gennaio 2022 stanno già causando una vera e propria crisi in diversi settori produttivi. Il Governo annuncia dei provvedimenti che dovrebbero calmierare i costi, ma il condizionale è d’obbligo. Anche Confcommercio ha preso in mano la situazione e ha approfondito la situazione causata dall’aumento dei costi delle materie prime, ha aggravato una situazione di difficoltà per cittadini e imprese dovuta al periodo pandemico.

ROMA 14 FEB 2022 – I rincari delle bollette di luce (+55%) e gas (oltre il 40%) dal 1° gennaio 2022 stanno già causando una vera e propria crisi in diversi settori produttivi. Il Governo annuncia dei provvedimenti che dovrebbero calmierare i costi, ma il condizionale è d’obbligo. Anche Confcommercio ha preso in mano la situazione e ha approfondito la situazione causata dall’aumento dei costi delle materie prime, ha aggravato una situazione di difficoltà per cittadini e imprese dovuta al periodo pandemico. Il bonus per le bollette elettriche segue gli stessi requisiti del bonus gas, ma con qualche eccezione come nel caso in cui sia è presente un soggetto che verte in gravi condizioni di salute e che, quindi, ha necessità ai fini della sopravvivenza, di macchine mediche alimentate con energia elettrica. Riassumendo si ha diritto al bonus luce 2022 se sussistono le seguenti condizioni:

Il bonus per le bollette elettriche segue gli stessi requisiti del bonus gas, ma con qualche eccezione come nel caso in cui sia è presente un soggetto che verte in gravi condizioni di salute e che, quindi, ha necessità ai fini della sopravvivenza, di macchine mediche alimentate con energia elettrica. Riassumendo si ha diritto al bonus luce 2022 se sussistono le seguenti condizioni:

ROMA 7 feb 2022– Con la circolare n. 3/E, il fisco fornisce chiarimenti in merito alle novità in materia di Iva, imposte di registro, ipo-catastali e bollo contenute nella legge n. 234/2021, recante il “Bilancio di previsione dello Stato per l’anno finanziario 2022 e bilancio pluriennale per il triennio 2022-2024”.

ROMA 7 feb 2022– Con la circolare n. 3/E, il fisco fornisce chiarimenti in merito alle novità in materia di Iva, imposte di registro, ipo-catastali e bollo contenute nella legge n. 234/2021, recante il “Bilancio di previsione dello Stato per l’anno finanziario 2022 e bilancio pluriennale per il triennio 2022-2024”.

Roma – Con il provvedimento del direttore dell’Agenzia Entrate di oggi 18 gennaio 2022, è stato approvato il nuovo modello di cartella di pagamento, che “annuncia” le novità contenute nell’ultima legge di bilancio in tema di eliminazione, dal 1° gennaio 2022, dell’aggio dovuto dai debitori, per rimborsare le spese di gestione del servizio nazionale di riscossione.

Roma – Con il provvedimento del direttore dell’Agenzia Entrate di oggi 18 gennaio 2022, è stato approvato il nuovo modello di cartella di pagamento, che “annuncia” le novità contenute nell’ultima legge di bilancio in tema di eliminazione, dal 1° gennaio 2022, dell’aggio dovuto dai debitori, per rimborsare le spese di gestione del servizio nazionale di riscossione.

Roma – Un tema di scottante attualità quello relativo al tema delle imposte sui giochi. Pubblichiamo questa interessante informativa che contiene spunti, riflessioni ed approfondimenti. “In questi casi – spiega il dott. Lamberto Mattei – è importante concentrarsi soprattutto analizzando le normative da applicare per una struttura giuridica maggiormente adeguata al tipo di attività intrapresa”

Roma – Un tema di scottante attualità quello relativo al tema delle imposte sui giochi. Pubblichiamo questa interessante informativa che contiene spunti, riflessioni ed approfondimenti. “In questi casi – spiega il dott. Lamberto Mattei – è importante concentrarsi soprattutto analizzando le normative da applicare per una struttura giuridica maggiormente adeguata al tipo di attività intrapresa”

Commenti recenti